【钛材料讯】目前,我国钛产业上市企业数量并不多,区域分布较为分散,但市场集中度较高,2018-2020年,钛白粉市场和钛加工材市场CR3均维持在30%-40%之间。相关上市企业中,龙佰集团和宝钛股份为行业龙头,其中,龙佰集团2020年钛白粉产量达到81.72万吨,是钛产业企业中产量唯一超过80万吨的企业。

钛产业行业主要上市公司:金浦钛业(000545)、安纳达(002136)、中核钛白(002145)、龙佰集团(002601)、慧云钛业(300891)、天原股份(002368)、鲁北化工(600727)、攀钢钒钛(000629)、宝钛股份(600456)、西部材料(002149)、西部超导(688122)。

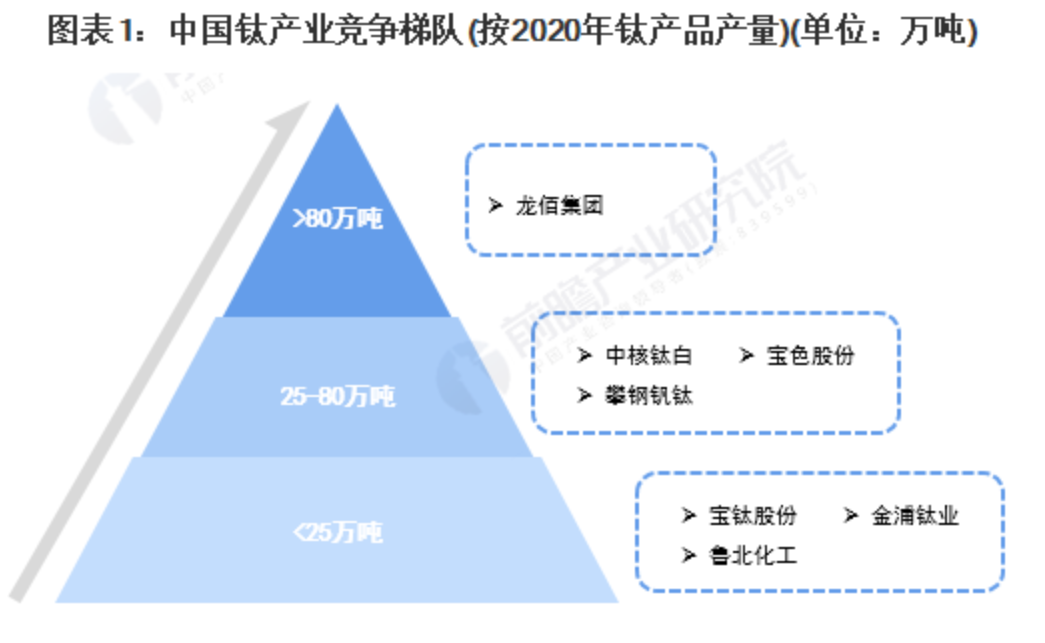

中国钛产业竞争梯队

钛产品两大类为钛白粉、钛金属,颜料级钛白粉广泛用于涂料、塑料、油墨、造纸等领域。钛金属具有重量轻、耐高温、耐腐蚀等特点,可广泛应用于航空航天、医疗器械、化工、建筑等领域。钛产业依据企业2020年的钛产品产量划分,可分为3个竞争梯队。其中,产量大于80万吨的企业有龙佰集团一家;产量在25-80万之间的企业有:中核钛白、宝色股份和攀钢钒钛;其余企业的钛产品产量在25万吨以下。

图表1:中国钛产业竞争梯队(按2020年钛产品产量)(单位:万吨)

我国钛产业企业分布较为分散,受原材料影响,四川、陕西和河南一带的上市企业相对较多,且该地区企业的钛产品产量较高,另外,产业链较为齐全的龙佰集团和攀钢钒钛也集中在该地区。

图表2:中国钛产业企业区域分布热力图

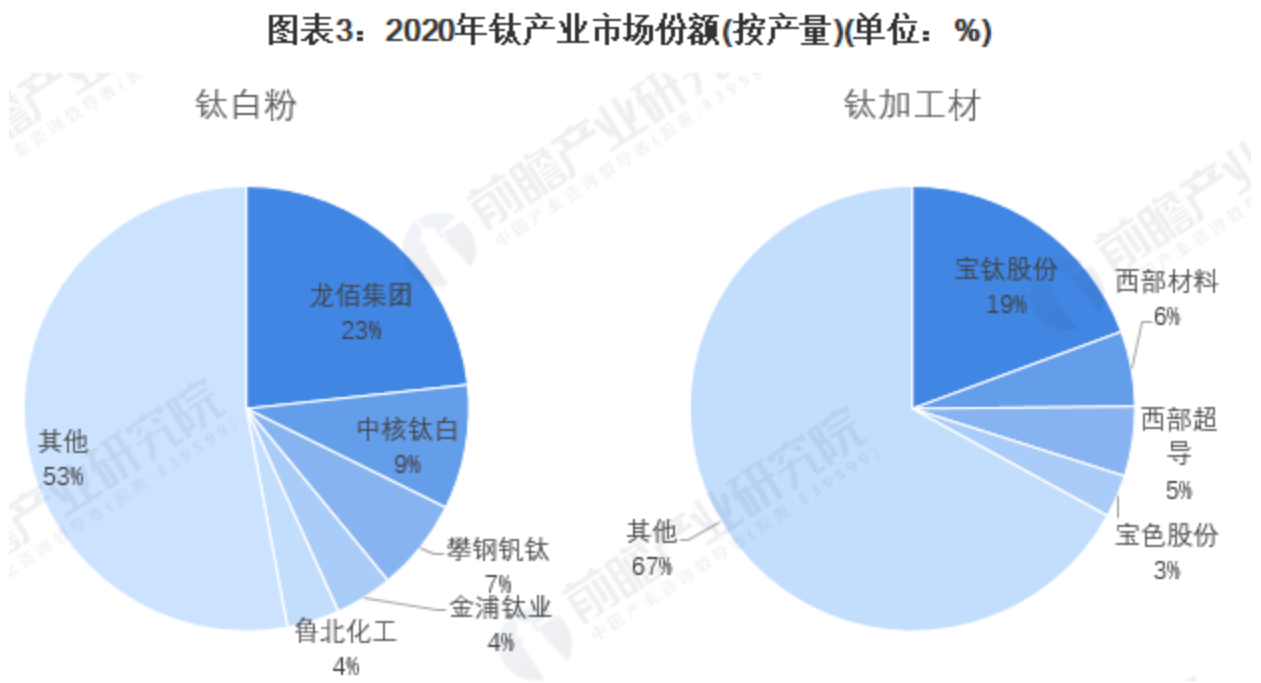

中国钛产业市场份额

根据各企业年报公布的产量以及我国钛产品总产量情况得到钛白粉及钛加工材的市场份额情况,海绵钛的上市企业较少,未能统计其市场份额情况。钛白粉方面,龙佰集团的产量最高,市场份额达到23%;其次为中核钛白,市场份额达9%。钛加工材方面,据不完全统计,宝钛股份的产量最高,达19%;其次为西部材料和西部超导,市场份额分别为6%和5%。

图表3:2020年钛产业市场份额(按产量)(单位:%)

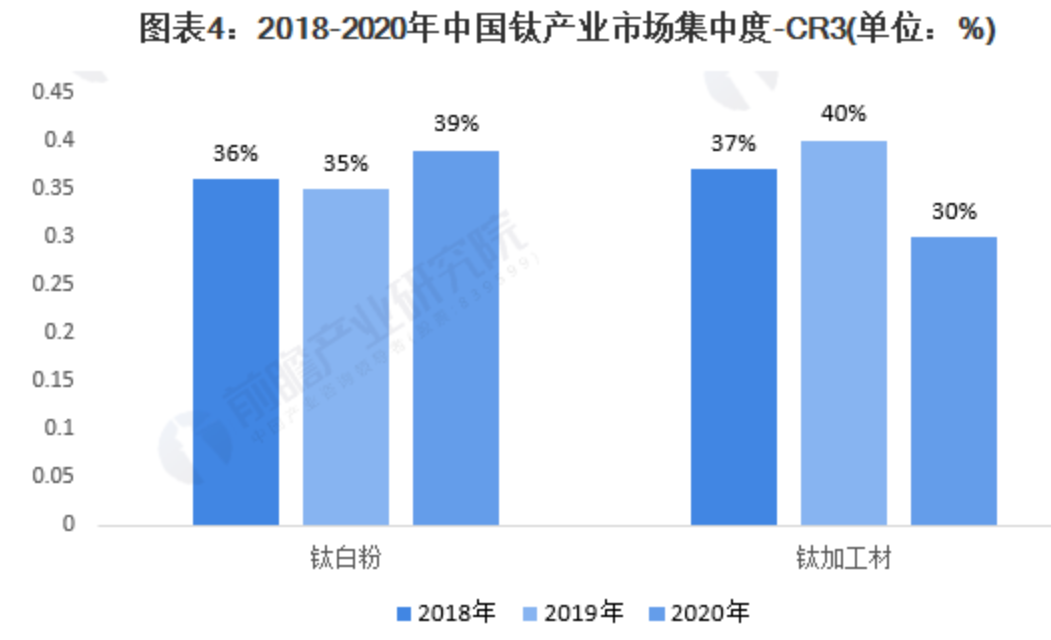

中国钛产业市场集中度

总体来看,我国钛产业的市场集中度较高,不论是钛白粉,还是钛加工材。2020年,钛白粉市场CR3达39%,较2019年有所上升;2020年,钛加工材市场CR3达30%,较2019年下降明显,主要原因为,据中国有色金属工业协会数据,2020年我国32家钛加工材企业总产量大幅提高至9.7万吨,同比增长28.90%,但市场占有率最高的宝钛股份产量却有所下降。

图表4:2018-2020年中国钛产业市场集中度-CR3(单位:%)

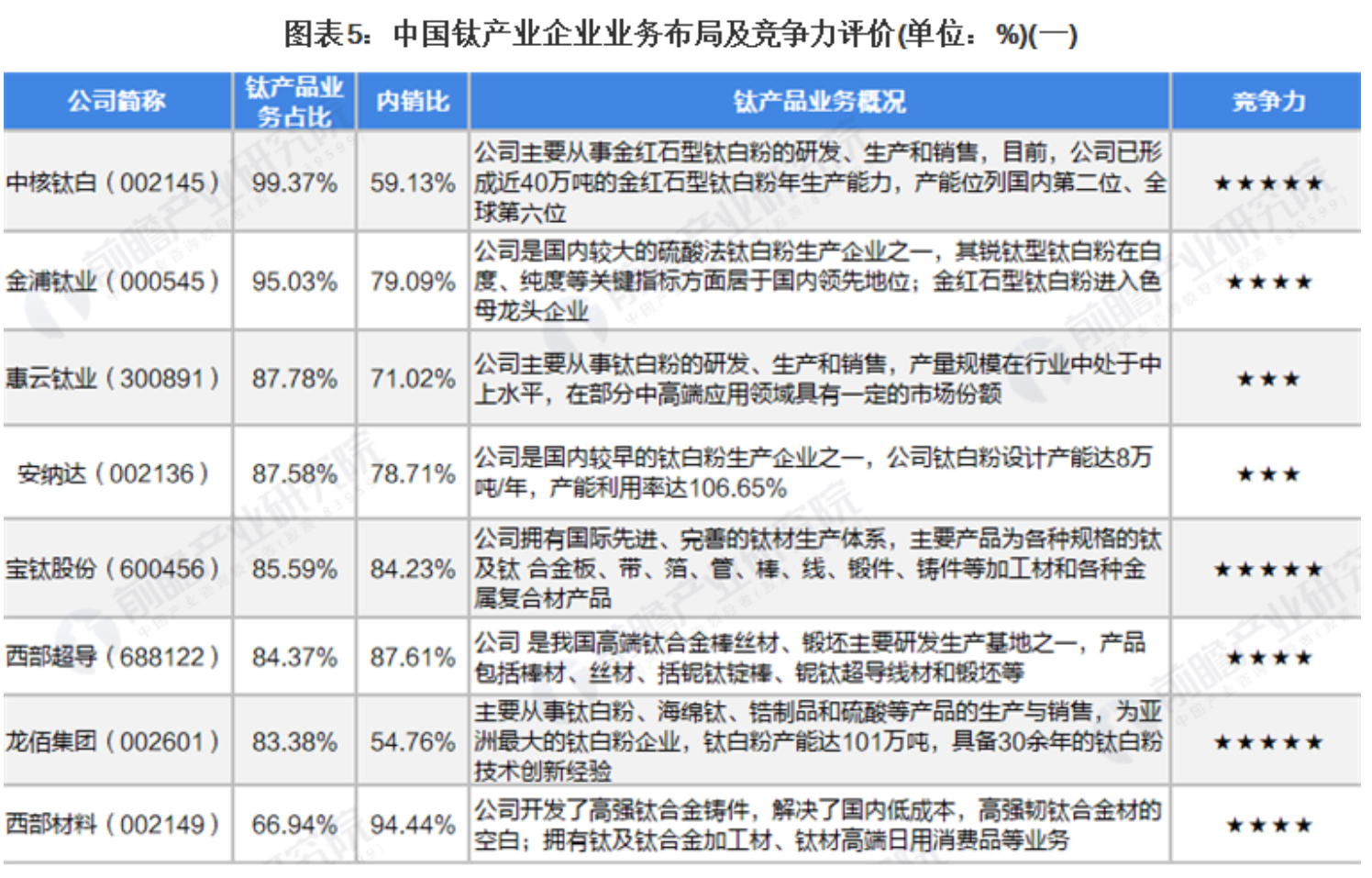

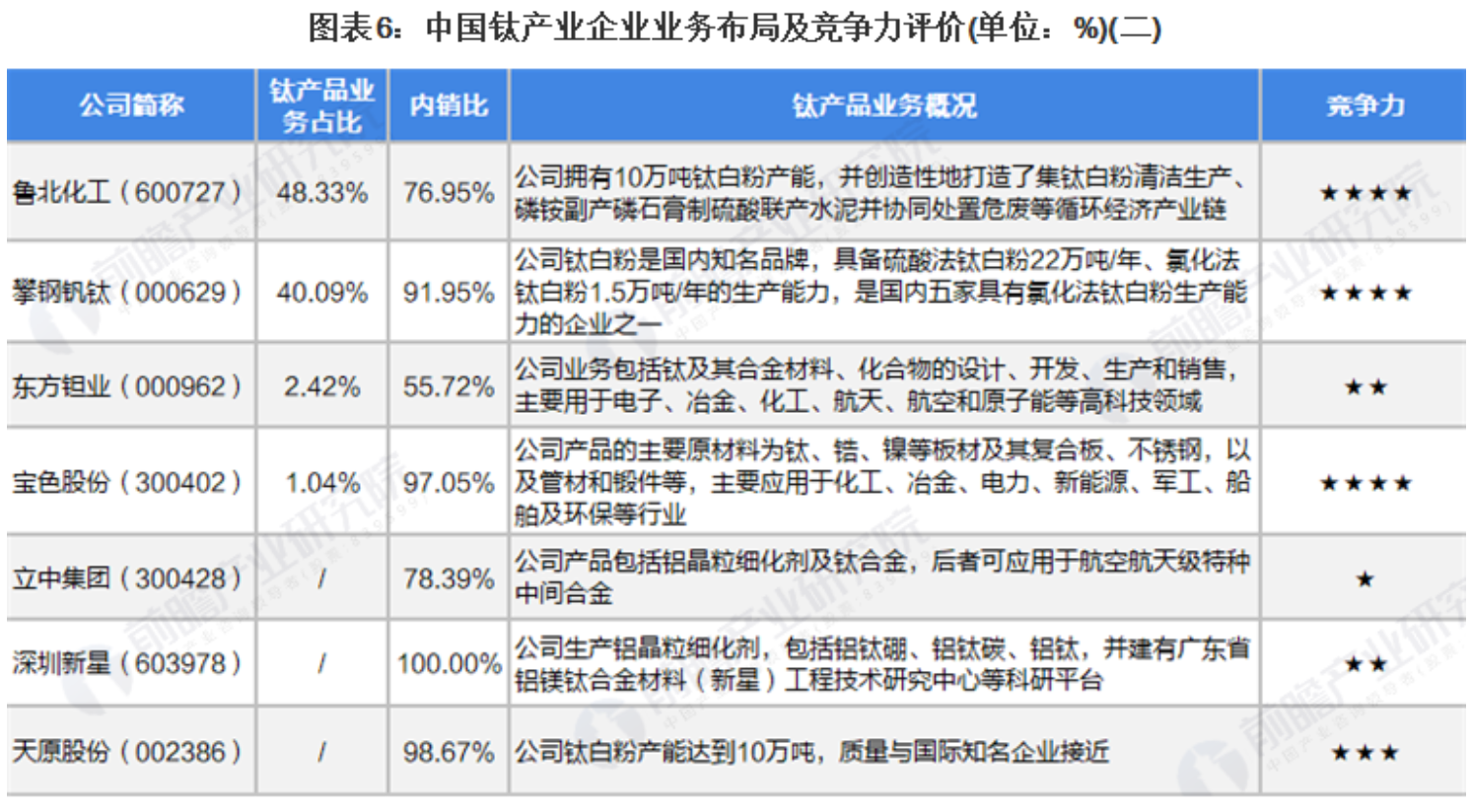

中国钛产业企业布局及竞争力评价

钛产业的上市公司中,生产钛白粉的企业最多。其中,龙佰集团的竞争力最强,其次为中核钛白,两者的产业链也最丰富,且均有大量的国外业务;钛加工材生产企业中,宝钛股份的竞争力最强,且产业链最为完善,其次为西部超导和西部材料,在国内钛加工材市场均有一定影响力,目前,我国钛加工材企业生产的产品多应用于国内。

图表5:中国钛产业企业业务布局及竞争力评价(单位:%)(一)

图表6:中国钛产业企业业务布局及竞争力评价(单位:%)(二)